US TAX: דיווח על מיסוי בארה"ב עם רואה חשבון אמריקאי

אזרחים רבים החיים בישראל נדרשים להגיש דוחות מס הכנסה בארה"ב (US TAX). אי עמידה בדרישה זו מהווה, למעשה, עבירה על החוק. אם גם אתם נדרשים בדיווח מיסים בארה"ב, קשה יהיה לעשות זאת ללא רו"ח אמריקאי שמכיר ומעודכן בכל החוקים. בפירמת רו"ח שטיינמץ עמינח ושות' הקמנו עבורכם מחלקה מיוחדת וייעודית המספקת שירות וליווי מקצועי של טובי רואי החשבון האמריקאים בארץ, בעלי ניסיון עשיר וידע רב.

מי חייב בדיווח מס הכנסה בארה"ב?

אם אתם עונים על אחד הסעיפים הבאים רשות המיסים האמריקאית ה-IRS ממתינה לקבל את הדיווח השנתי שלכם:

אזרחי ארה"ב או המחזיקים בגרין קארד, גם שאינם מתגוררים בארה"ב או שאינם חייבים בתשלום מיסים בארה"ב. סעיף זה כולל כל אדם המחזיק באזרחות אמריקאית, אפילו אם לא ביקר בה מעולם.

כל מי שמקיים פעילות עסקית בארה"ב אפילו שאינו אזרח ארה"ב ואינו מחזיק בגרין קארד. סעיף זה כולל אזרחים ישראלים שעובדים בארה"ב (אפילו תחת העסקה של מעסיק ישראלי), אזרחים ישראלים המשקיעים בנדל"ן בארה"ב (לקריאה על מיסוי נדל"ן בארה"ב) או כל מי שמקיים פעילות עסקית כלשהי כמו הקמת חברה בארה"ב.

שימו לב: כל מי שבחשבונותיו הפיננסיים מחוץ לארה"ב היה סכום מצטבר של יותר מ-$10,000 במועד כלשהו במהלך השנה מחוייב גם בדיווח FBAR Report of Foreign Bank and Financial Accounts - דיווח על חשבונות פיננסיים זרים (מחוץ לארה"ב). דוח מס אמריקאי זה מוגש באופן אלקטרוני בנפרד מדו"ח המס השנתי עד לתאריך ה-15 לאפריל של השנה העוקבת. ניתן לקבל אורכה להגשת הדוח עד ה-15 לאוקטובר. אי הגשת הדו"ח עלולה לגרור קנסות כבדים וחשיפה מיותרת מול רשויות המיסוי האמריקאיות.

מתי מדווחים על הכנסות ועל מיסים בארה"ב?

דיווח מס לאזרחי ארה"ב במרבית המקרים נעשה בהגשת דו"ח מס שנתי לרשויות המיסוי הפדראלי בארה"ב. יחד עם זאת, עליכם לבדוק את הנושא פרטנית מאחר ובמקרים מסויימים ייתכן ותצטרכו להגיש בנוסף גם דו"ח לרשות המדינית.

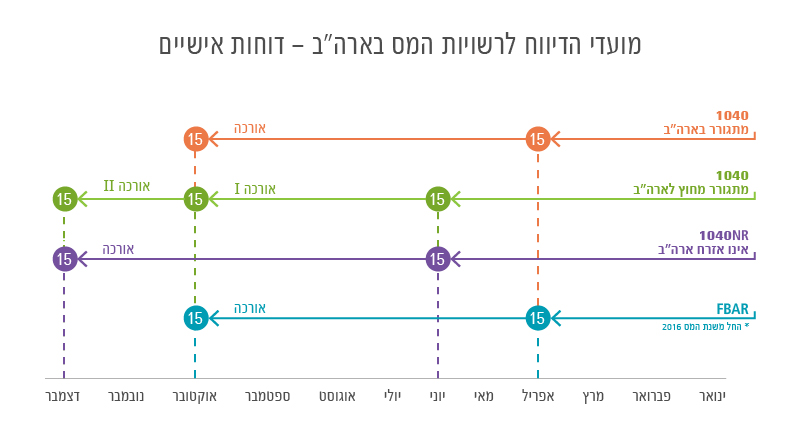

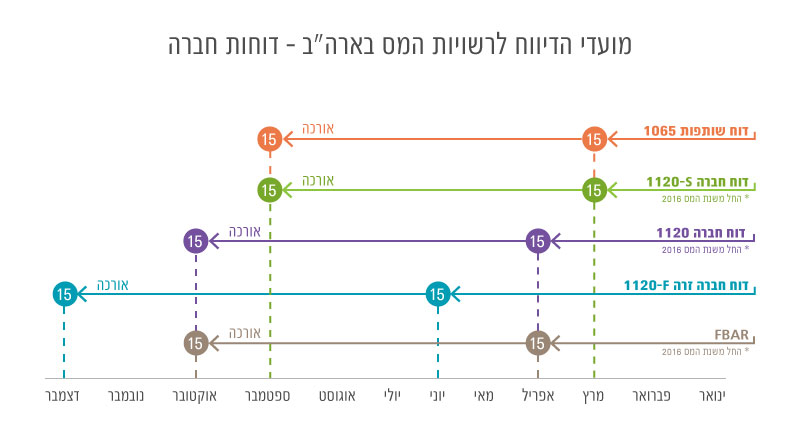

מועדי הדיווח משתנים בהתאם לישות המדווחת:

- יחידים – מתגוררים בארה"ב מדווחים על הכנסותיהם עד ל-15 באפריל של השנה העוקבת, ניתן לקבל אורכה עד ה-15 לאוקטובר. יחידים שאינם מתגוררים בארה"ב מחוייבים להגיש את הדיווח עד ל-15 ביוני. ניתן לקבל אורכה עד ה-15 באוקטובר, ואורכה נוספת במידת הצורך עד ה-15 לדצמבר של השנה העוקבת.

2. מס חברות בארה"ב – מדווחות על הכנסותיהן עד ל-15 במרץ של השנה העוקבת. במידה ויש צורך בדחייה ניתן לבקשה, ועל פי רוב האורכה ניתנת עד ל-15 באוקטובר.

עד כמה חמורה אכיפת רשויות המיסוי האמריקאית?

נתחיל דווקא מהסוף: אל תסתבכו עם גופי רשויות המיסוי האמריקאי. מיסוי בארצות הברית זה נושא מאוד חשוב. אכיפת חובת הדיווח נוקשה וקפדנית ומגובה בחוקים המחייבים את הבנקים בישראל לדווח על לקוחותיהם אשר עפ"י אינדיקציות מסוימות מזוהים כאזרחים אמריקאים או לחלופין מקיימים פעילות עסקית כלשהי בארה"ב. כך, למשל, ישראלי המחזיק בדרכון אמריקאי, נדרש להגיש דוחות מס לרשויות האמריקאיות ולדווח על חשבונות הבנק שלו מחוץ לארה"ב, גם אם מעולם לא ביקר בה ואיננו חייב במס בארה"ב. בגלל האכיפה הנוקשה והקפדנית כדאי להשתמש בשירותי רו"ח אמריקאי, כדי לוודא שלא מפספסים שום דבר.

לאילו סנקציות אתם צפויים במידה ולא דיווחתם על מיסוי אמריקאי?

לפי חוקי ארה"ב, מי שאינו מדווח עובר בעצם עבירה פלילית וצפוי לעונשים כבדים. העונשים המוטלים חמורים ועשויים לכלול תשלומי מס גבוהים, קנסות, עונשים מנהלתיים ובמקרים מסוימים אפילו העמדה לדין! עצתנו היא לא לקחת סיכון: פשוט בדקו את חבות הדיווח המוטלת עליכם, הקפידו על הגשת דוח מס בארה"ב ודווחו לפי החוק.

דיווח מס הכנסה אמריקאי לצורך הטבות

רבים מעדיפים לדווח לרשויות המס האמריקאיות, כדי להינות מקבלת החזר מס בארה"ב, שניתן לקבל עבור ילדים, לימודים אקדמאיים ועוד. אם יש לך אזרחות אמריקאית, כדאי לברר אילו הטבות אתה יכול לקבל ע"י הגשת דיווחי המס.

מדווחים בקלות ל-IRS האמריקאי

תהליך מיסוי בארה"ב (US TAX) יכול להיות תהליך מאוד מסובך, שקשה לבצע ללא רו"ח אמריקאי. צריכים עזרה? לא יודעים אם חובת הדיווח חלה עליכם? צריכים לדווח מס הכנסה בארה"ב, אך לא יודעים כיצד?

מלאו פרטים לחזרה או חייגו אלינו,

נשמח לעמוד לשירותכם

אולי יעניין אתכם גם: ראיית חשבון | ייעוץ כלכלי | סקטורים בפירמת שטיינמץ עמינח ושות'

דף הבית » מיסוי אמריקאי - U.S taxation